住宅ローンの計算方法と借入可能額から月々の返済額を徹底解説

これからマイホーム購入の検討を始めようとするとき、どのくらいの金額を住宅ローンで借りられるか把握することは、とても重要なことです。

ここでは住宅ローンの借入可能額や月々の計算方法、利息の計算方法など住宅ローンにかかわるお金の計算方法について徹底解説します。

読めば自分自身で住宅ローンの計算ができるようになるので、最後まで確認してください。

いくら借りられる?住宅ローンの借入限度額計算方法

住宅ローンでは月々にいくら支払えるかとても重要ですが、いくらまで借りられるのかもマイホームの購入を検討するのに重要な項目です。

住宅ローンの借入限度額について解説します。

年間返済額の上限は年収の25%から35%が目安

一般的に住宅ローンの年間支払額は年収の25%から35%とされていて、住宅ローンの年間支払額と年収の比率を「返済比率」と言います。

住宅ローン審査でも返済比率を審査基準のひとつとして検討され、金融機関によって多少違うものの、年収の25%から35%が返済比率上限の基準とされています。

例えば年収600万円の場合、返済比率の違いによる年間返済額の上限は以下のように変わります。

| 返済比率 | 年間返済額 | 毎月返済額 (年間返済額上限÷12) |

|---|---|---|

| 25% | 150万円 | 125,000円 |

| 30% | 180万円 | 150,000円 |

| 35% | 210万円 | 175,000円 |

返済比率を高く設定すればするほど毎月返済額の上限の数字は大きくなりますが、実際に支払えるかどうかは別の問題です。

ここで出ている数字はあくまで返済できる上限だということを覚えておきましょう。

年間返済額から求める住宅ローンの借入可能額

住宅ローンの借入可能額は以下の計算式から求められます。

借入可能額=年間返済額÷12÷100万円あたりの返済額(※)×100万円

この計算式を用いて、モデルケースを検討してみましょう。

年収600万円、返済比率35%、返済期間35年、金利1.5%、元利均等返済の場合。

6,000,000円(年収)×35%(返済比率)=2,100,000円(年間返済額)

2,100,000÷12÷3,061円(100万円あたりの返済額)×100万円=57,170,859円

住宅ローンの借入れでは、10万円以下は切り捨てるので5,710万円が借入可能額です。

注釈を加えますが、「100万円あたりの返済額」とは100万円を○年間、金利○%で返済するときの毎月の返済額です。

細かく計算すると複雑な計算式になるので割愛しますが、インターネット上に「返済額早見表」として一覧があるので、それを参考にしましょう。

注意事項になりますが、ここで出た計算が必ずしも金融機関が住宅ローンの審査で利用する計算方法と同じとは限りません。

自分で計算した結果が5,700万円まで借入れできるとしても、実際に住宅ローンの審査ではそれ以下が借入れ上限ということはよくあることです。

住宅ローンの審査では、審査用の金利として3%以上を用いることもありますし、返済比率も20%であったり、借入金額や勤務先、勤続期間によって変わることもあります。

また、余裕を持った住宅ローンの返済を計画するならば、年収の代わりに可処分所得で計算する方法もあります。

この計算はあくまで目安であることを覚えておきましょう。

毎月いくら支払う?借入額から月々の返済額を計算する

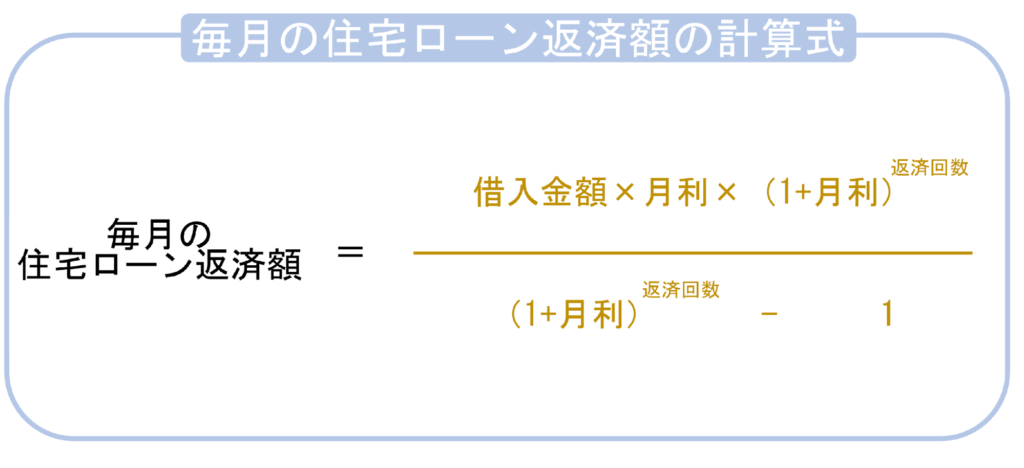

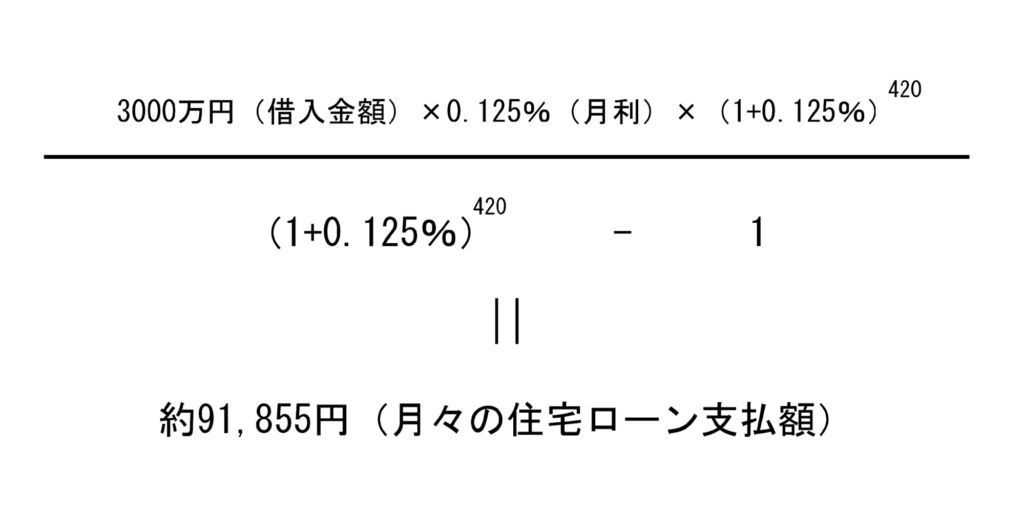

借入額の上限や目安が分かったら、以下の計算式から毎月の返済額を計算します。

計算式だけでは分かりづらいので、計算例を用いて解説しましょう。

借入金額:3,000万円、借入期間:35年、金利:1.5%、ボーナス返済なし、元利均等返済

数式に当てはめやすくするために、簡単に求められる部分を先に計算します。

返済回数:35年×12ヶ月=420回

月利:1.5%÷12=0.125%

これらの計算式が分かれば普通の電卓でも毎月の返済額を求めることはできますが、各種ソフトを利用したり、専門家に相談して確認したほうが間違いはありません。

インターネット上やスマートフォンのアプリなどで住宅ローンのシミュレーターなどを使用すれば、もっと簡単に計算結果を求められます。

しかしながら計算結果を求めるためには複雑な計算がされていて、こういう計算方法があることを知っていれば、より数字に対して納得できるでしょう。

計算は少し大変かもしれませんが、一度試してみてはいかがでしょうか。

ちなみに「100万円あたりの返済額」について先述しましたが、月々の住宅ローンの支払額の計算式の借入金額に100万円を当てはめれば一覧を見ずとも算出できます。

自分で計算するぶん、返済額早見表より細かく条件を指定できるので、是非、こちらも試してみてください。

利息はどれくらい支払う?金利から算出する方法

月々の支払い額について計算方法が分かったら、その支払いの中からどれくらい利息を支払っているのか計算できるようになります。

なお、住宅ローンには2種類の返済方式があり、それぞれで利息の計算方法は異なります。

●元利均等返済

元利金等返済は、金利が変わらない限り毎月の返済額が変わらない返済方式で、先ほど計算した月々の住宅ローン返済額は元利均等返済方式にて計算していました。

返済額は一定ですが、その内訳の利息額と元金額が変動していき、返済が進むごとに返済額から利息の割合が減って元金の割合が増えていきます。

このときの利息返済額や元金返済額の計算方法は以下になります。

・利息返済額=ローン残高×月利

・元金返済額=毎月の返済額-利息返済額

前項での月々返済例を参考にしつつ、同じ計算例にて解説します。

・利息返済額=3,000万円(1回目残高)×0.125%=37,500円

・元金返済額=91,855円(毎月返済額)-37,500円(利息返済額)=54,355円

2回目以降の利息返済額は、住宅ローンの残高から元金返済額を差し引いて現在の残高を算出し、計算式に当てはめて計算します。

・利息返済額=(3,000万円-54,355円(1回目元本返済額))×0.125%=37,432円

・元金返済額=91,855円(毎月返済額)-37,432円(2回目利息返済額)=54,423円

以上のように2回目は少しだけ利息が減り、元本が増えています。

元利金等返済は返済額が一定なために返済計画が立てやすいことがメリットで、元金均等返済に比べて、返済当初の返済額を少なくできます。

デメリットとしては同じ借入期間の場合は、元金均等返済に比べて総返済額が多くなってしまうことと、性質上、住宅ローンの借入残高の減り方が遅くなってしまうことです。

●元金均等返済方式

元金均等返済は、毎月返済する元金額が一定の返済方式で、借入額を返済回数で割って元金額を算出します。

元金額が一定なために、返済開始直後の返済金額が最も高額で、返済が進むと少しずつ返済金額が減っていきます。

元金均等返済の計算方法と利息返済額・毎月返済額の計算は以下になります。

元金返済額=借入金額÷返済回数

利息返済額=直前のローン残高×月利

毎月返済額=元金返済額+利息返済額

先ほどと同じ条件で金利と支払額を計算していきましょう。

借入金額:3,000万円、借入期間:35年(返済回数420回)、金利:1.5%(月利0.125%)、ボーナス返済なし

・元金返済額=3,000万円÷420回=71,429円

・利息返済額=3,000万円×0.125%=37,500円(1回目利息)

・毎月返済額=71,429円+37,500円=108,929円

元利均等返済方式に比べると1回目の返済額は多くなっているのが分かります。

そして、2回目以降は以下の計算です。

・利息返済額=(3,000万円-71,429円)×0.125%=37,411円(2回目利息)

・毎月返済額=71,429円+37,411円=108,840円

元金均等返済方式も2回目の返済に少しだけ変化がありました。

元金均等返済方式のメリットは返済が進むにつれて返済額が少なくなることと、同じ借入期間ならば元利均等返済方式に比べて総返済額が少なくなることです。

デメリットは返済開始当初の返済額が高いことで、それにより住宅ローン借入限度額の計算に影響が出てきます。

当初の返済額が高ければ当初の返済比率も高くなるので、同じ金額、金利、期間の借入れをするにしても、元利均等返済方式のほうが住宅ローン借入限度額は大きくなるのです。

住宅ローン金利はできるだけ低金利で!

ここまで住宅ローンの計算方法について解説しましたが、実際に住宅ローンを支払っていくには、毎月の支払金額を抑えていくほかありません。

そのためにはできるだけ低金利の住宅ローン商品を選ぶ必要があり、そのためにいくつか方法がありますので紹介します。

頭金を1割以上用意しよう

借入額は少なければ少ないほど毎月の支払金額や総支払額の負担が小さくなることは間違いないですが、頭金を用意することで金利の低い商品を選べます。

特にフラット35の場合は金利の割引が多く、低金利で長期間安定した支払額を維持できるので、非常に人気がある住宅ローン商品です。

政府系の独立行政法人である「住宅金融支援機構」が関与する住宅ローンで、民間の金融機関が窓口になっています。

このフラット35は物件価格に対して1割以上の頭金を支払うと、金利が0.3%低い商品を選べるので、頭金を用意して利用できると良いでしょう。

借入期間を短くする

住宅ローンは可能ならばできるだけ短い期間で借りたほうが総返済額を抑えられます。

フラット35の場合は返済年数が21年以上よりも20年以下のほうが大きい金利優遇を受けられるため、借入期間を短くできるならば短くしたほうが良いでしょう。

また、一部の民間の金融機関で支払う住宅ローン保証料についても、借入期間が短くなったほうが保証料を抑えられます。

借入期間を短くするデメリットは借入期間を短くするほど毎月の支払金額が高くなる点です。

住宅ローン契約を結んだあとに期間の延長することはできないので、借入期間については無理のない返済額になるように借入期間を検討しましょう。

キャンペーンなどを利用する

住宅ローン商品を探していると、多くの金利キャンペーンが見つかり、その期間内の住宅ローン契約を締結すると金利優遇が付いて金利が大きく引き下げられます。金利の引き下げだけではなく、住宅ローンを利用することでポイントが獲得できたり、関連企業での買い物が割引される特典がある場合も。

キャンペーンを上手に利用すれば金利を引き下げるだけでなく、さまざまなメリットを受けられるので積極的に利用しましょう。

住宅ローンの負担はできるだけ少なくしよう

住宅ローンは最長35年続く長期間の支払いになるので、今はローンの支払いに問題はなくとも、将来的にどうなるかは分かりません。

ですから可能な限り住宅ローンの負担を抑えたほうが安心なのですが、それにはどんな方法があるのでしょうか。

金利が低い金融機関を選ぶ

住宅ローンを利用するにあたり、金融機関の選択は1番重要と言っても過言ではありません。

普段から利用している銀行を選んだときは、近くにATMがある、最寄り駅にある、給料の振込先だった、親族に関係者がいた、などの理由だったかもしれません。

しかし、住宅ローンを選ぶ場合には、商品を徹底比較し、金利を比較し、より低金利の商品を取り扱っている金融機関を選択するべきでしょう。

普段から利用している銀行だからという理由で住宅ローンを検討するのは良いですが、それだけで住宅ローンを利用するのは待ったほうが良いでしょう。

借入金額を抑える

借入金額が少なければ少ないほど、毎月の返済額が少なくなります。

借入金額を抑えるためには頭金を増やす、価格が安い物件に検討をしなおすなどの方法があります。

将来的に万が一、売却することになっても頭金のぶんローン残高が少なくなるので、売却しやすくなるだけでなく売却益を得られることもあります。

将来何があるか分からないものですから、住宅ローンの負担を少なくするためにも頭金を用意できるなら用意して、できるだけ借入金額を減らしましょう。

繰り上げ返済を活用する

住宅ローンの借入れ期間中に資金に余裕ができ、ある程度のまとまった金額になったら繰り上げ返済しましょう。

1万円以上から繰り上げ返済できる金融機関が多いですが、1円から可能なところや、100万円以上でないとできないところもあり、金融機関によって条件は異なります。

金額がいくらだとしても繰り上げ返済は元本に充当されるので、毎月返済額の負担を軽くすることや、返済期間を短くすることが可能です。

各種補助金や減税制度を利用する

住宅ローンを組んだら受けられる減税制度に住宅ローン控除があることは有名ですが、住宅購入時に受けられる補助金制度が増えていることを知らない人もいるでしょう。

一定の省エネルギー性能を有する住宅を購入したのならば「こどもみらい住宅支援事業」の対象になり、住宅の性能に応じて60万円から100万円の補助を受けられます。

その他にも「すまい給付金」や「地域型住宅グリーン化事業」、自治体によっては独自の補助金制度を設けている場合もあります。

取得条件を満たしていれば補助金をもらえたり、税金控除の対象になるので、上手に活用しましょう。

住宅ローンの計算方法まとめ

住宅ローンの年間支払可能額は年収の25%から35%が上限の目安ですが、月々の支払金額はいくらになるのか、利息はいくらになるのかなどの計算もマイホームの購入を検討するにあたり重要な項目です。

住宅ローンの負担を決定するのは金利ですが、頭金を1割以上用意する、キャンペーン金利を利用するなどして、できるだけ低金利で住宅ローンを借りましょう。

住宅ローンは長期間の支払いになるので、あらゆる方法を駆使して、できるだけ住宅ローンの負担を下げるようにしましょう。

住宅ローンの相談に「住まいの無料相談」を利用しよう

マイホームの購入とお金の計算やライフプランシミュレーションは切っても切れない間柄ですが、ちゃんとした知識を持っている不動産会社は少ないのが現状です。

「マイホームを買った!ローンが通った!」だけのイベントではなく、将来を見据えて住宅ローンと付き合っていく必要があります。そのためにも、当社ではFP×宅建のレジデンシャルアドバイザーが住宅ローンについてアドバイスいたします。

お金の話は他人には話しづらいことではありますが、だからこそ大事な話なので、専門家に相談しましょう。住宅ローンの計算についてももちろんご相談いただけますので、お気軽にお声掛けください。

小野 信一

- 所属会社:

- ネクスト・アイズ株式会社

- 所属会社のWEBSITE:

- https://www.nexteyes.co.jp/

- 保有資格:

- ファイナンシャルプランナー、宅地建物取引士、不動産コンサルティング技能登録者、2級建築施工管理技士

- 著書:

- NHK出版「家づくり必勝法」

ハウスメーカーがいわない8つの鉄則

リフォームで失敗しない6つの秘訣

家と土地と相続・贈与の税金「24のお得な話」

監修:ダイヤモンド社「はじめて家を建てました」あべかよこ著

監修:西東社「失敗しない!後悔しない!マイホームの建て方・買い方」

おすすめ記事

-

24.08.12住宅ローン

-

24.07.22住宅ローン

-

24.07.01住宅ローン

-

24.02.26住宅ローン

-

24.02.10住宅ローン

-

24.01.20住宅ローン